El valor presente neto o VPN es una herramienta que permite determinar el valor actual de los flujos de caja futuros estimados en un proyecto, descontando una tasa que representa costos financieros, impuestos, entre otros conceptos, permitiendo traer al tiempo presente el valor neto de cada flujo proyectado para poder evaluar su rentabilidad al compararse con la inversión inicial.

El valor presente neto se calcula como la diferencia entre el valor actual de los flujos de efectivo futuros esperados de una inversión y el costo inicial de la inversión. Es decir, el VPN permite conocer si el valor actual de los ingresos generados por un proyecto supera el costo actual de su ejecución.

Qué es el valor presente neto.

El valor presente neto es la herramienta que permite la comparabilidad de unos valores futuros con una inversión presente, trayendo esos valores futuros a su valor actual, presente, lo que permite compararlos.

Cuando se hacen proyecciones, el inversionista determina unos flujos futuros periódicos a largo plazo, y si quiere saber con mayor precisión si esos ingresos futuros proyectados hacen rentable el proyecto, debe traer esos resultados futuros a su valor presente para poder compararlos.

De allí que el valor presente neto se conozca también como valor actual neto, ya que interesa saber lo que hoy representan esos flujos futuros, considerando que la inversión que los genera es actual.

Se llama neto porque al introducir la tasa de descuento se descuentan los costos financieros, de oportunidad, inflación e impuestos para hallar ese valor neto comparable con la inversión inicial. La rentabilidad determinada no será confiable si no se calcula con el valor neto del ingreso tomado como referencia.

Entendiendo la importancia del valor presente neto.

Supóngase que usted planea invertir $50,000 en un proyecto que en 5 años le generará $10,000 de ingresos mensuales. Sucede que $10,000 dentro de 5 años no son lo mismo que $10,000 hoy, porque están afectados por la inflación, los impuestos a pagar sobre esos $10,000, los intereses que debe pagar si se ha endeudado para invertir en el proyecto, el costo de oportunidad en el que incurre al elegir ese proyecto y no otro, etc.

Entonces, no puede calcular la rentabilidad sobre $10,000 futuros comparándolos con la inversión a valor de hoy. De traerlos a valor presente porque esos $10,000 en 5 años pueden equivaler a $8,000 de hoy, y la rentabilidad calculada con los $8,000 sí es confiable para determinar si es rentable o no invertir esos $50,000.

Aquí se aplica el adagio aquel de que no se puede comparar peras con manzanas. La manzana es la inversión inicial y las peras son los ingresos futuros que generará la inversión, de modo que el VPN lo que hace es convertir esas peras en manzanas para que sean comparables, y es la comparación de los ingresos futuros con la inversión inicial lo que nos indica si la inversión es rentable o no.

¿Cómo se calcula el valor presente neto?

El valor presente neto se calcula trayendo a valor presente cada uno de los flujos de ingresos o de caja proyectados. Por ejemplo, si se hace una inversión para la que se han proyectado ingresos de $5,000 para el primer año, $7,000 para el segundo año, $9,000 para el tercer año y $12,000 para el cuarto año, cada uno de esos ingresos es traído a valor presente, luego se suman y la suma total de los ingresos de los 4 se resta al capital inicial invertido, y el resultado debe ser mayor a cero para que sea mínimamente rentable.

El cálculo del valor presente neto requiere cuatro variables:

- Inversión inicial. Es el monto que debe ser invertido en el proyecto para generar los ingresos futuros.

- Tasa de descuento. Es el porcentaje de impacto que tendrán los costos financieros, impuestos y costo de oportunidad, entre otros, en los ingresos futuros.

- Flujo de caja o ingresos. Es el monto de los ingresos estimados que generará cada periodo proyectado.

- Periodo o duración proyectada. Es el número de periodos, generalmente años, que se han proyectado para la generación del ingreso a evaluar. Por ejemplo, 5 años o 10 años.

Con base en esos elementos se hace el cálculo aplicando la fórmula correspondiente que pasa a explicarse.

Fórmula del VPN.

Como se trata de traer a valor presente el flujo de caja futuro, es preciso determinar el valor presente de cada ingreso por cada periodo evaluado.

Si la proyección es por 5 años, los ingresos de cada uno de esos años son traídos a valor presente para lo cual se aplica a cada uno la fórmula según el número de periodo que corresponda.

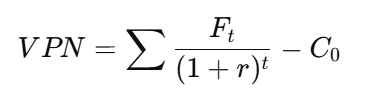

La fórmula para calcular el valor presente es la siguiente:

Las variables son las siguientes:

- Ft: son los flujos de efectivo esperados en el periodo.

- r: es la tasa en porcentaje de descuento o tasa de rendimiento requerida.

- t: es el número de periodos o años en los que se recibe un flujo de efectivo.

- C0: es la inversión inicial o el costo de la inversión.

Se determina el VPN para cada periodo, luego se suman todos los periodos y al resultado se le resta la inversión inicial.

Supongamos que una empresa realiza una inversión de $100,000 y espera recibir los siguientes flujos de efectivo durante los próximos 5 años: $25,000, $30,000, $35,000, $40,000 y $45,000. Si la tasa de descuento es del 10%, el cálculo del VPN sería:

Como se observa, a cada periodo se le aplica la misma fórmula, pero se cambia el valor de t, que es el número de periodo al que corresponde el cálculo.

Por ejemplo, si estamos trayendo a valor presente el ingreso del quinto año, el valor de t es 5. Si estamos trayendo a valor presente el ingreso del tercer año, el valor de t es 3, secuencia que se aprecia correctamente en la fórmula del ejemplo.

¿Cómo se determina la tasa de descuento?

La tasa de descuento, que es el porcentaje que se descuenta al flujo de ingresos o caja para cada periodo, debe ser determinada por el inversionista al evaluar las diferentes variables que pueden impactar su proyecto.

Entre las variables que se evalúan para hallar esa tasa de descuento tenemos las siguientes:

- Costo de oportunidad del capital: El costo de oportunidad del capital se refiere a la tasa de retorno que se podría obtener en una alternativa de inversión de riesgo similar. Por ejemplo, si el capital puede invertirse en un activo menos riesgoso (como bonos del gobierno), la tasa de descuento debe ser igual o superior a la tasa de retorno de esa alternativa.

- Riesgo del proyecto: Los proyectos más riesgosos deben tener una tasa de descuento más alta para reflejar el riesgo adicional asumido. El riesgo puede estar relacionado con varios factores, como la incertidumbre en los flujos de efectivo, la industria, la ubicación geográfica, la estabilidad económica, entre otros.

- Costo de financiamiento: Si el proyecto se financia con deuda, el costo de los préstamos (tasa de interés) es una parte importante de la tasa de descuento. Esto incluye los intereses que se pagan por los fondos prestados, que deben considerarse para reflejar el costo de obtener el capital.

- Inflación: La inflación futura también afecta la tasa de descuento. Si se espera que la inflación sea alta, la tasa de descuento deberá incluir una compensación por la pérdida del poder adquisitivo del dinero con el tiempo.

- Tasa de rendimiento mínima aceptable (TMAR): La TMAR es la tasa mínima de retorno que los inversionistas están dispuestos a aceptar. Es un valor subjetivo que depende del perfil del inversionista y de sus expectativas en cuanto a riesgos y rendimientos. Se usa para calcular la tasa de descuento y establecer si el proyecto es atractivo.

Los anteriores elementos permitirán calcular la tasa de descuento para determinar el valor neto del ingreso, que luego debe ser llevado a valor presente. Es decir, que en primer lugar se halla el valor neto del ingreso y seguidamente se lleva a valor presente.

¿Cómo se determinan los flujos de ingreso o de caja periódicos?

Lo que se lleva a valor presente neto es el flujo de ingreso proyectado para cada periodo. Por ejemplo, para el periodo 4 se proyecta un ingreso anual de $20,000. ¿Cómo se llega a ese valor? ¿De dónde se saca? Por supuesto que no es de la manga.

El flujo de efectivo para cada periodo es una estimación de los ingresos y egresos que se generarán a lo largo del tiempo a partir de una inversión o proyecto. Para determinar los flujos de efectivo, se deben tomar en cuenta diversos factores que afectan tanto los ingresos como los costos relacionados con el proyecto.

Los factores más comunes a utilizar son los siguientes:

- Ingresos: Ventas o ingresos por servicios: Se deben estimar las ventas que generará el proyecto o la inversión. Si el proyecto implica la venta de productos, se debe considerar el precio de venta, el volumen estimado y la frecuencia de las ventas.

- Otras fuentes de ingresos: En algunos casos, los ingresos pueden provenir de otras actividades como alquileres, licencias, intereses sobre inversiones, etc.

- Costos operativos: Costos variables: Son aquellos que cambian según el volumen de producción o ventas (como los costos de materia prima, costos de mano de obra directa, etc.).

- Costos fijos: Son aquellos que no dependen de la producción o ventas (como el alquiler, sueldos de personal administrativo, seguros, etc.).

- Inversiones adicionales: Si es necesario realizar compras o inversiones adicionales durante el período (por ejemplo, renovación de equipos, ampliación de instalaciones), estos deben ser considerados como egresos en el flujo de efectivo.

- Impuestos: El pago de impuestos sobre las ganancias del proyecto debe ser incluido en los flujos de efectivo. Esto depende de las leyes fiscales del país y la rentabilidad del proyecto.

- Financiamiento: Préstamos o financiamiento externo: Si el proyecto se financia con deuda, los pagos de intereses y el pago del capital deben ser incluidos en los flujos de efectivo.

- Dividendos: Si el proyecto distribuye dividendos, esto también debe ser reflejado en los flujos de efectivo, ya que es un egreso.

- Amortización y depreciación: Estos son gastos contables que no representan un flujo de efectivo real, pero deben ser considerados porque afectan las ganancias antes de impuestos y, por lo tanto, pueden impactar los flujos de efectivo disponibles para el proyecto.

Determinar el flujo de efectivo para cada periodo implica una evaluación profunda de diferentes variables, que tienen su origen en primer lugar en el estudio de mercado que permite proyectar la cantidad de ventas que son las que generarán los ingresos que luego son afectados por las diferentes erogaciones necesarias para su generación.

Se puede afirmar que el valor presente neto es el último paso para evaluar la rentabilidad de una inversión. Primero se debe calcular cuánto se debe invertir, luego cuánto se puede ganar en el tiempo, y finalmente se calcula el valor presente neto de esas ganancias futuras para medir la rentabilidad.

Calculadora de VPN.

En esta calculadora en línea puede calcular el valor presente neto ingresando simplemente el capital inicial, la tasa de descuento y el flujo de caja proyectado para cada periodo evaluado.

¡Última oportunidad para pensionarse con 1150 semanas!

¡Última oportunidad para pensionarse con 1150 semanas!  Liquidador de intereses moratorios Dian

Liquidador de intereses moratorios Dian  Calendario tributario 2025

Calendario tributario 2025  Acoso laboral

Acoso laboral  Impuesto a la renta en las personas naturales

Impuesto a la renta en las personas naturales  Responsables y no responsables del Iva

Responsables y no responsables del Iva  Únete a nuestro canal de WhatsApp para recibir las últimas actualizaciones

Únete a nuestro canal de WhatsApp para recibir las últimas actualizaciones