La doble tributación es uno de los aspectos más relevantes en la tributación internacional, que trata de evitarla a fin de mejorar la competitividad económica y fiscal de los estados.

Doble tributación.

La doble tributación hace referencia a la imposición de más de un impuesto sobre un mismo ingreso o renta en dos jurisdicciones distintas.

La doble tributación se presenta cuando se tienen ingresos en distintos países y territorios, y cada uno aplica un impuesto sobre la totalidad de los ingresos, sin considerar que otro país ya ha gravado ese ingreso.

Cada país, en ejercicio de su soberanía fiscal, impone los impuestos que considere necesarios sobre los ingresos que se obtengan en sus territorios, y eso hace que algunos contribuyentes queden sometidos a una doble imposición.

Doble tributación y residencia fiscal.

La doble tributación tiene que ver con el concepto de residencia fiscal, que, en algunos países como Colombia, obliga a tributar sobre el universo total de los ingresos, tanto de fuente nacional como extranjera.

Así, un contribuyente con residencia fiscal en Colombia debe pagar impuestos sobre los ingresos que obtenga en España, por ejemplo, y España cobrará también el impuesto sobre los ingresos obtenidos allí, así que sobre ese ingreso el contribuyente termina pagando impuestos tanto en España como en Colombia.

Cómo evitar la doble tributación.

La doble tributación es un problema que los estados deben abordar, porque un inversionista no querrá invertir en un país donde debe pagar dos veces el mismo impuesto sobre los mismos ingresos, y para ello los estados firman acuerdos o convenios para evitar la doble tributación.

De esa manera, los países acuerdan quién impondrá el tributo, así que solo uno de los países cobra el impuesto sobre un mismo ingreso.

Continuando con el ejemplo de España, existiendo un acuerdo de doble tributación, los ingresos obtenidos en España tributan en España y no en Colombia, por ejemplo, entre otras condiciones que se pueden acordar.

Doble tributación y descuentos tributarios por impuestos pagados en el exterior.

Cuando no existen convenios para evitar la doble tributación, en el caso de Colombia, la solución pasa por los descuentos tributarios.

El descuento tributario permite, en cierto modo, reducir el efecto de la doble tributación, pero no suple un acuerdo de doble imposición debido a la limitación del descuento por impuestos pagados en el exterior.

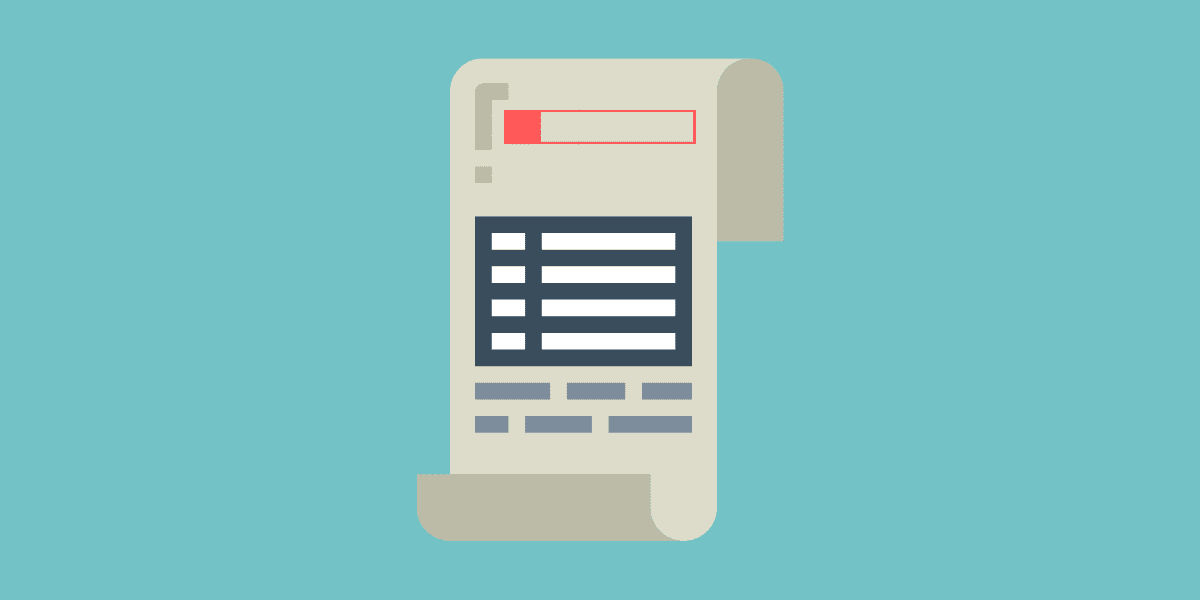

Tratados de doble tributación firmados por Colombia.

Colombia ha firmado una serie de acuerdos para evitar la doble tributación con distintos países. A continuación, presentamos la lista de los que están vigentes:

| País | Ley | Fecha de entrada en vigencia |

|---|---|---|

| Alianza del Pacífico | Ley 2105 de 2021 | 02/07/2023 |

| Emiratos Árabes Unidos | No vigente | No vigente |

| Japón | Ley 2095 de 2021 | 04/09/2022 |

| República Francesa | Ley 2061 de 2020 | 01/01/2022 |

| República Italiana | Ley 2004 de 2019 | 07/10/2021 |

| Reino Unido de Gran Bretaña e Irlanda del Norte | Ley 1939 de 2018 | 13/12/2019 |

| República Checa | Ley 1690 de 2013 | 06/05/2015 |

| República Portuguesa | Ley 1692 de 2013 | 30/01/2015 |

| República de la India | Ley 1668 de 2013 | 07/07/2014 |

| República de Corea | Ley 1667 de 2013 | 03/07/2014 |

| Estados Unidos Mexicanos | Ley 1568 de 2012 | 11/07/2013 |

| Canadá | Ley 1459 de 2011 | 12/06/2012 |

| Confederación Suiza | Ley 1344 de 2009 | 01/01/2012 |

| República de Chile | Ley 1261 de 2008 | 22/12/2009 |

| Reino de España | Ley 1082 de 2006 | 23/10/2008 |

| Comunidad Andina de Naciones | Decisión 578 de 2004 | 01/01/2005 |

Como vimos, si el país en el que tributa no está en esa lista deberá optar por la figura del descuento tributario por impuestos pagados en el exterior.

Recomendados.

¡Última oportunidad para pensionarse con 1150 semanas!

¡Última oportunidad para pensionarse con 1150 semanas!  Liquidador de intereses moratorios Dian

Liquidador de intereses moratorios Dian  Calendario tributario 2025

Calendario tributario 2025  Aportes a salud de los pensionados

Aportes a salud de los pensionados  Acción de tutela para conseguir el pago de salarios

Acción de tutela para conseguir el pago de salarios  Factura de los no obligados a facturar

Factura de los no obligados a facturar  Déjenos un comentario o una pregunta

Déjenos un comentario o una pregunta

Únete a nuestro canal de WhatsApp para recibir las últimas actualizaciones

Únete a nuestro canal de WhatsApp para recibir las últimas actualizaciones